服务器跟云盘谷歌TPU要外销百万颗,“AI军火商”内战谁能赢?

sd云服务器

谷歌被曝正谈判向Meta等公司销售自研TPU芯片,摩根士丹利预测2027年外销量或达100万颗。用散户能听懂的话说:这好比特斯拉突然开始卖电池给其他车企——英伟达的GPU加油站生意,快要迎来谷歌这个超级充电站的正面挑战了!

一、事件本质:为什么谷歌TPU外销是重磅炸弹?

谷歌TPU此前仅供自家使用,如同私家厨房。若对外开放,意味着两重突破:

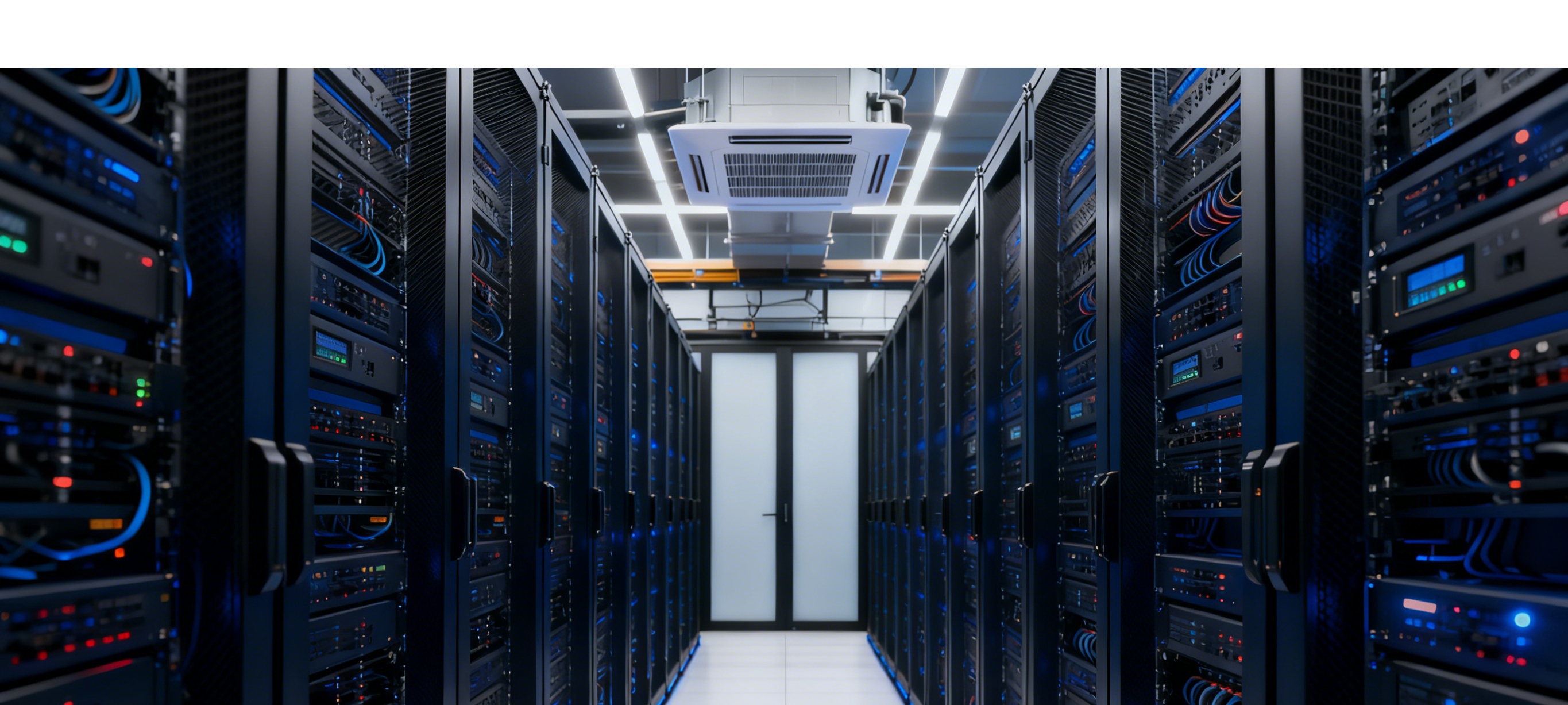

美国硅谷云服务器

商业模式颠覆:从靠云服务收租升级为直接卖铲子,每卖50万颗TPU,可为谷歌云收入带来130亿美元增量,提升每股收益3%。竞争格局改写:英伟达GPU目前市占率近90%,但谷歌TPU在特定场景(如大模型训练)能效更高,可能撕开垄断缺口。散户视角:这好比电商平台京东突然开始向拼多多卖家供应仓储系统——既是盟友变对手,也是新赚钱机会!

二、产业链影响:谁躺赢?谁失眠?

直接受益方:

谷歌自身:TPU外销可拉动云业务增长,股价年内已涨71%,市值逼近4万亿美元。合作方博通:作为谷歌TPU芯片代工厂,博通股价单日涨超11%,AI相关收入预计2026年翻倍。潜在受压方:

英伟达:短期地位稳固(2027年计划出货800万颗GPU),但长期定价权可能受挑战。AMD:TPU崛起可能延缓其MI400系列芯片的采用进度。A股关联机会:

光模块、散热等算力硬件需求增加(如中际旭创、英维克),因TPU服务器同样需要配套产业链。

三、散户策略:盯紧真受益环节,避开纯概念

阿里云和华为云服务器

已持仓者:若持有谷歌链公司(如博通),可设置止盈线(如跌破30日均线减仓);若重仓英伟达,需关注其下一代芯片能否保持技术代差。未入场者:优先选择订单可见性高的算力硬件商(如800G光模块龙头);借道半导体ETF(如SMH)或AI主题ETF分散风险。避坑指南:不追TPU营收占比低于10%的概念股;警惕技术路线依赖单一巨头的公司(如纯靠英伟达订单的企业)。四、未来展望:TPU能否真正撼动英伟达?

短期(1-2年):

英伟达生态优势仍难颠覆(CUDA开发者超400万),谷歌TPU需突破软件适配瓶颈。

长期(3-5年):

若谷歌实现100万颗外销目标,可能抢占AI芯片市场10%份额,推动行业从单极走向多极。

关键变量:

Meta等大客户实际采购规模、TPU与PyTorch等框架的兼容性进展。

谷歌TPU的外销计划,是AI算力竞赛进入战国时代的信号。对散户而言,赚钱关键不是赌谁取代谁,而是抓住那些不管谁赢都要买单的卖水人——好赛道需要耐心,活到最后的才是赢家。

怎么租用云服务器

关键词:

扫码关注

微信好友

关注抖音